A股市场正在进入新一轮并购重组周期。新“国九条”出台以来,多项关于并购重组市场的政策陆续推出,政策环境不断优化,相关案例数量较去年同期明显增长。

业内人士表示,伴随着政策红利的释放、市场生态的优化以及宏观环境的好转,A股市场并购潮或将延续,进一步促进企业发挥协同效应,助力经济转型升级。

并购重组政策繁出台

近来,A股市场迎来了一股强劲的并购重组之风,这股风潮的背后,与相关支持配套政策的持续发力密不可分。

2023年以来,先后出台定向可转债重组规则、延长财务资料有效期、更明确提出建立完善突破核心技术的科技型企业并购重组绿色通道、适当提高轻资产科技型企业并购重组的估值包容性、优化完善并购重组小额快速审核机制等。

2024 年监管层进一步重视活跃并购重组市场,侧重科技并购和产业链并购。从新“国九条”到“并购六条”发布,从交易所并购重组座谈会召开,到国家发改委和工信部等部委表态支持,并购重组政策“甘霖”不断。

尤其是科技并购,“科创板 8 条”提到,支持科创板上市公司收购优质未盈利“硬科技”

企业,鼓励综合运用股份、现金、定向可转债等方式实施并购重组,开展股份对价分期支付研究等。

随着政策不断出台和市场需求提升,越来越多的上市公司参与到并购重组当中。据中国银河证券,按首次披露日统计,2023年共有112家上市公司参与重大重组事件;截至2024年10月15日,2024年共有89家上市公司参与重大重组事件。

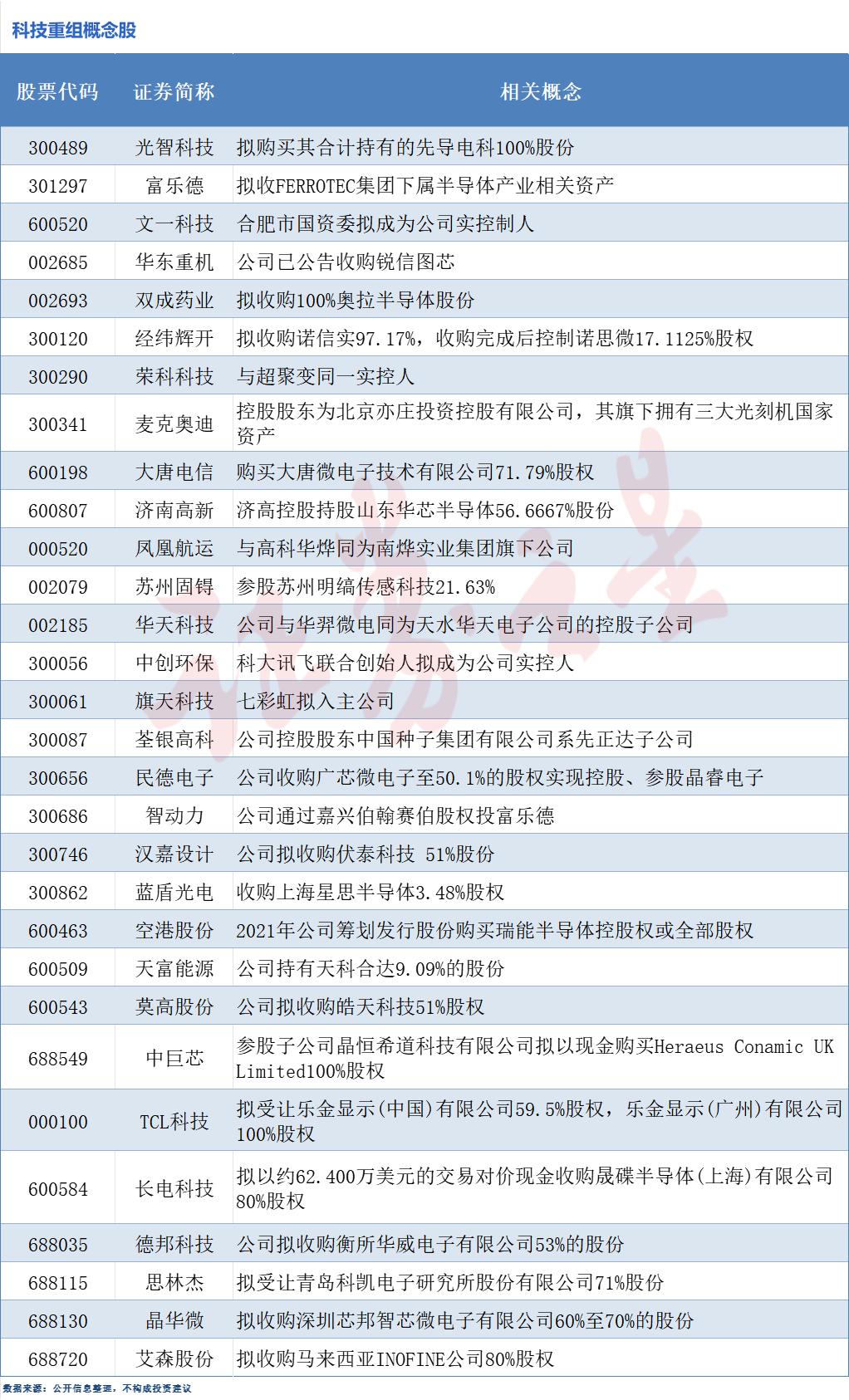

科技重组概念股

科技并购重组是指科技公司之间通过兼并、收购或资产重组等方式,企业能够优化经营效率、整合优质资产,推动产业链升级,尤其在科技创新领域的纵向整合中显示出其重要作用,是推动科技公司发展的重要手段之一。

回顾过往,我国资本市场也曾通过科技培育、并购重组支持经济产业转型,如 2013-2016 年互联网浪潮时期的创投市场和 并购重组共同发展、2019-2021 年科创板与股权投资市场共同发展等;A 股市值结构逐步从金融地产向科技制造转型发展。

东吴证券认为,新政策周期下,运用好并购重组这一重要资本市场工具,有助于产业资源、地方财政和资本市场三方协同共赢、实现高质量发展。有别于2014年“壳资源”交易热,该机构认为,本轮应当更加重视并购重组产业逻辑,甄选α投资机会,建议关注两类代表性参与主体,即关注“两创”企业和国央企。

浙商证券则表示,科技行业的并购重组有利于企业实现快速发展、跨越技术门槛,将成为并购重组的关键领域。一些具有一定规模的上市公司现金较为充裕,同时又因业绩增速压力、行业地位受挑战、市场认可度偏低等因素,可能存在产业链内部并购重组的诉求。那么哪些上市公司可能成为被并购的标的呢?

非特殊说明,本博所有文章均为博主原创。

如若转载,请注明出处:http://www.mvteam.cn/299/

共有 0 条评论