机构指出,展望2025年,银行板块受益于政策催化,顺周期主线的个股或有α;同时,由于经济修复需要一定的时间,且预计降息仍有空间,红利策略或仍有持续性。

核心逻辑

1.2024年前三季度业绩环比改善。2024年前三季度42家上市银行营业收入同比增速为-1.05%,归母净利润增速为1.4%,营收和净利润增速环比均有所回升。前三季度业绩环比改善,略好于预期,主要得益于金融市场相关收入的高增,净利息收入和手续费及佣金净收入跌幅略有收窄但仍持续低迷。拆分前三季度业绩贡献的相关数据,其中资产规模的扩张、其他非息收入高增以及拨备同比少提是主要支撑因素,净息差持续收窄、手续费及佣金净收入下滑以及业务成本的刚性是主要拖累因素。

2.经济政策持续落地,银行板块的顺周期属性值得关注。复盘2008年—2010年、2014年—2016年两轮政策驱动周期下银行的股价走势与宏观经济景气度的变化,发现:从政策转向到经济实现企稳大约需要11—15个月的时间(如PPI月同比重回上行区间、规模以上工业利润累计增速扭负为正),期间银行板块绝对收益显著。从估值的角度来看,2008年、2014年行情启动前板块P/B(如LF)分别位于近3年0.55%、1.31%的分位数,而今年9月24日政策转向当日银行板块P/B(如LF)位于近3年35%的分位数,预计由于近两年红利策略持续占优,银行板块内积累了一定的涨幅,或影响后续行情的节奏。

3.宏观政策更加积极,信贷增长保持平稳。银行信贷供给一直不是问题,且2025年财政部将发行特别国债进一步注资国有大行,增强信贷投放能力。信贷需求端看,好的方面是,中央财政提升赤字有助大基建投资继续平稳回升,专项债打开土储房储用途或带动房地产投资降幅收窄至-5%左右;但出口和制造业投资或受外部市场摩擦影响而高位回落。居民部门,消费补贴、低保补贴等政策有助社零增速提升,但对零售贷款需求传导作用有限,居民加杠杆仍需观察资产负债表修复、收入预期改善进程。综合来看,政府和央企信贷需求或是2025年信贷加力项;尚需观察的是涉及制造业出口经济的民营企业、资产负债表待实质性修复的居民部门信用需求情况。预计2025年信贷增量同比基本持平(19万亿元左右)、增速在7.4%左右;新增社融33万亿元左右、增速8%。

利好个股

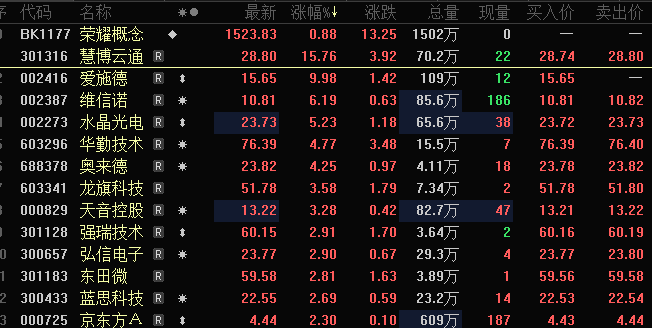

财信证券指出,在无风险利率下行大背景下,高股息绝对收益仍是板块长期投资逻辑,可关注盈利稳、高分红的国有大行,如建设银行。持续关注增量财政政策及落地效果,若经济预期改善,关注板块核心资产,如招商银行、宁波银行。维持行业“同步大市”评级。

中泰证券认为,目前是市场偏好提升+未来经济预期有分歧的阶段,重点推荐有化债收益的优质城农商行,选择基本面确定性大且估值便宜的城农商行;持续推荐江苏银行、渝农商行、沪农商行、齐鲁银行、常熟银行;二是如果经济预期持续提升,推荐银行中的核心资产:宁波银行、招商银行、兴业银行;三是经济弱复苏、化债受益,高股息率品种,推荐大型银行:农行、中行、邮储、工行、建行、交行等。

本文内容精选自以下研报:

国盛证券《银行2025银行年度策略:顺周期有α,红利或有持续性》

东兴证券《银行业2025年投资展望:价值增强,静待花开》

万联证券《2025年银行行业投资策略报告:固本培元》

财信证券《银行业11月金融数据点评:居民中长贷改善,化债资金沉淀推升M1》

中泰证券《银行角度看11月社融:政府债支撑社融企稳,M1增速进一步回升》

非特殊说明,本博所有文章均为博主原创。

如若转载,请注明出处:http://www.mvteam.cn/3153/

共有 0 条评论