在刚过去的2024年,政策端对市值管理支持力度不断加强,上市公司积极响应,通过分红、回购、增持、股权激励、并购重组、投资者关系管理等一系列“工具”,持续探索市值管理实践,市值管理践行度显著提升。在此背景下,本文对市值管理方式呈现的新变化及其效果进行分析,并采访业内权威专家,为各市场参与方精准施策提供参考。

积极回报股东:中期分红金额超前4年总和

分红作为市值管理的基础性手段,愈发受到上市公司的重视。在过去一年里,上市公司积极分红,分红家数、分红金额和分红频次均明显提升。

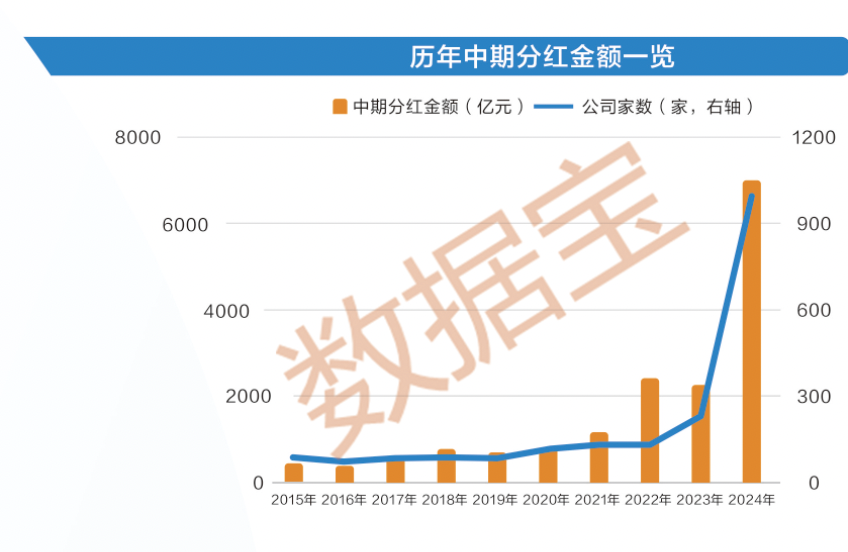

据证券时报·数据宝统计,2024年有994家上市公司宣告中期分红,数量同比增长330.3%;合计分红金额突破7000亿元,同比增长211.12%,金额超过之前4年总和。

大额分红频现。上述994家公司中,有70家中期分红金额超10亿元,数量同比增长233.33%。其中,工商银行、中国移动等15家公司分红金额均超百亿元。

分红频次亦明显增加,还首次出现一年3次中期分红的公司。三七互娱、玲珑轮胎在2024年一季报、半年报和三季报均宣告了分红方案;迈瑞医疗、龙佰集团、陕西煤业等58家公司宣告了2次中期分红方案。与之形成鲜明对比的是,2023年仅有1家公司进行了2次中期分红。

南开大学金融发展研究院院长田利辉在接受证券时报记者采访时表示,分红尤其是大额分红,可以向市场传递公司价值,增强股东回报,提振股价。

数据宝统计发现,中期分红金额与股价表现呈现正相关。2024年中期分红10亿元以上、1亿元至10亿元之间的公司,当年股价涨幅中位数分别为29.99%、8.9%,同期A股公司股价表现中位数为下跌5.26%。

不过,田利辉也指出,上市公司应在合理范围内分红,避免因现金流紧张或盈利能力下降而产生负面影响。

提振投资信心:市值管理回购金额创新高

新“国九条”明确提出,引导上市公司回购股份后依法注销。2024年10月,股票回购增持再贷款政策出台,引导金融机构向符合条件上市公司和主要股东提供贷款,支持其回购和增持上市公司股票。

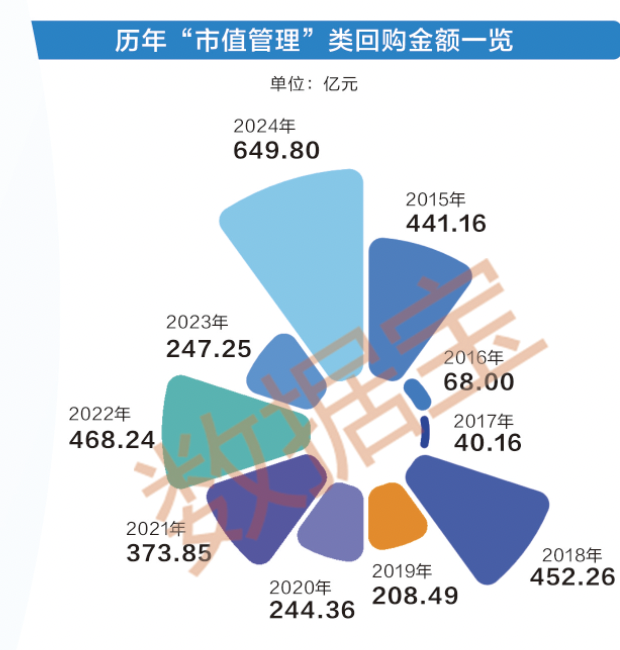

从回购情况来看,2024年A股公司共计发布2802条回购预案,公告回购金额合计达2543.58亿元,分别较2023年增长57.95%和86.35%,均创出历史新高。其中,“市值管理”类回购预案301条,涉及282家公司,公告拟回购金额上限合计649.8亿元,均创历史新高。截至最新,156家公司已完成回购,其中119家公司已注销股份,占比76.28%。

国联证券策略分析师张晓春在接受证券记者采访时表示, 上市公司大规模回购可以增强投资者信心,尤其是市值管理类回购注销。理论上,注销式回购可以减少公司流通股,增厚每股收益,对提振股价起到积极作用。

据数据宝统计,2024年回购超1亿股、2000万股至1亿股之间的公司,当年股价涨幅中位数分别为21.22%、1.37%,远高于同期A股表现。

重要股东增持也出现转变。2024年,A股市场有961家上市公司发布重要股东增持公告,较上年增长81.32%,合计增持超100亿股,较上年增长62.93%,均创历史新高。

68家公司“双管齐下”,既有市值管理类回购,又有重要股东增持,中国石化、驰宏锌锗、梅花生物、比亚迪公告回购金额及重要股东增持市值均超1亿元,2024年这些公司股价涨幅均超10%。

向内激发创造力:积极实施股权激励和员工持股

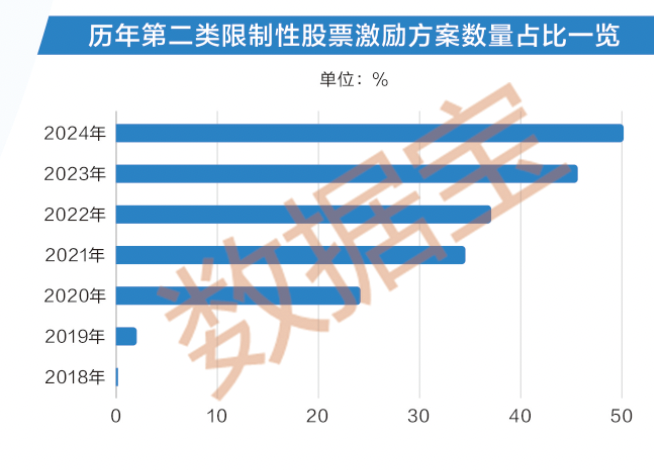

2024年A股公司发布663起股权激励计划,其中,624起计划已实施。从已实施的激励方案来看,选择第二类限制性股票作为激励标的物的方案数量占比持续提升,2024年首次突破50%,较2023年提升4.55个百分点,反映出上市公司越来越重视激励机制的灵活性。激励人数明显扩容,多家上市公司激励对象超过1000人,例如康冠科技激励对象多达2086人。

在解锁条件方面,上市公司越来越偏向于结合市场、行业、产品等具体情况,细化股权激励考核目标。例如海大集团就对公司饲料外销量的增量进行了考核。

前海开源基金首席经济学家杨德龙在接受证券时报记者采访时表示,股权激励可帮助上市公司改善治理、提高管理效率、实现长期目标,对于市值管理起到重要作用。

在2024年已实施股权激励中,激励超2000万股(份)的公司股价涨幅中位数为5.73%,远超同期A股表现。

在员工持股计划上,2024年A股公司发布了278起员工持股计划,同比增长29.3%,其中205起已实施。从已实施计划看,超八成持股计划的股票来源为公司回购的股票。

杨德龙指出,相较于股权激励,员工持股计划实施对象范围更广,更能激发员工的积极性,与上市公司实现利益共享,完成经营目标,从而提升公司的市值表现。

向外整合资源:并购重组“脱虚向实”

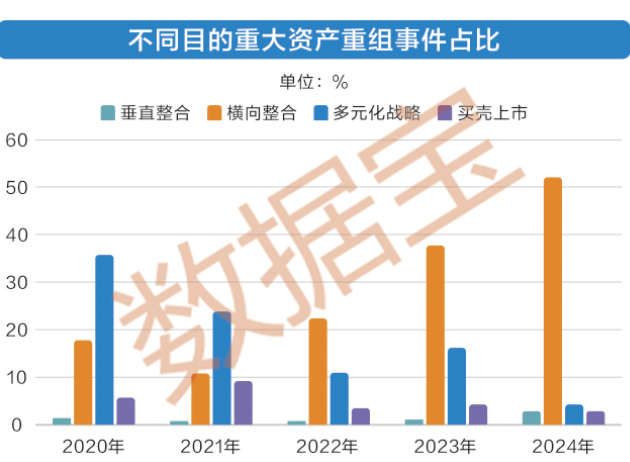

2024年,并购重组正在进一步“脱虚向实”,盲目跨界、短期逐利的并购行为逐渐减少,以产业并购和资产调整为目的的重组事件数量占比较上年明显提升。

具体来看,以买壳上市、多元化战略为目的的并购事件占比分别较上年下降1.48个和11.87个百分点。与此同时,以横向整合、垂直整合为目的的并购事件占比分别较上年提升14.51个和1.72个百分点;以资产调整为目的的占比较上年提升3.21个百分点。

田利辉表示,上市公司通过产业并购,可实现产业链上下的整合,获得规模经济的优势,有效降低成本,提升产业协同效应和核心竞争力,进而改善盈利水平;资产调整可使得上市公司剥离其原有不良资产、负债,将优质资产置换到被兼并企业中,达到提升公司经营能力的目的,最终实现市值管理的目标。

从重组后的实际效果来看,以2022年完成重大资产重组的9起产业并购事件为例,这些公司在完成重组后的2023年,净资产收益率的中位数为8.26%,较完成重组当年提升了1.09个百分点,显示出产业并购对公司经营效益的积极影响。

不过,田利辉也提醒,并购后整合效果及财务负担也可能对公司产生负面影响,企业可根据自身战略发展需求,谨慎选择合适标的,进行合理的并购重组,以推动公司高质量发展,达到市值提升目的。

构建多元化沟通渠道:投资者关系管理卓有成效

投资者关系管理是上市公司市值管理的重要抓手,其成效在多方面逐步显现。

上市公司在投资者互动平台的有效回复率(回复字数超50字的问答数占比)在逐年提升,2024年有效回复率达77.31%,较2020年提升18.56个百分点。其中,市值管理相关问题有效回复率达83.1%,较2020年提升23.09个百分点,创历史新高。

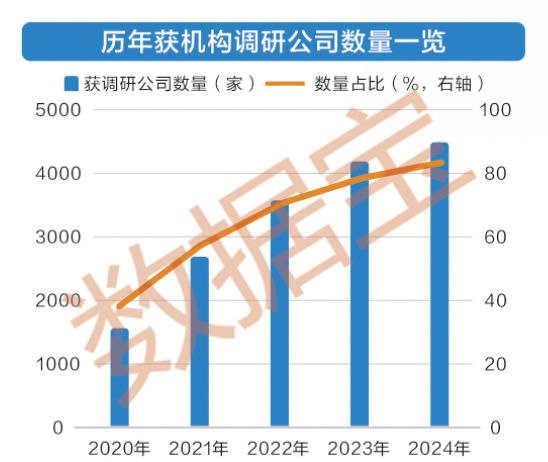

在接待投资者调研方面,2024年共有4488家上市公司接受机构调研,占全部A股公司数量的比例超八成,机构调研的广度创下历史新高。

从信披质量来看,根据沪深交易所2023年至2024年度发布的信息披露评价结果,在可比口径下,最新信息披露等级为A的上市公司数量为902家,较上年增长1.92%。

被称为企业“第二份财报”的ESG报告的信披质量也明显提升。国内ESG专业机构商道融绿的评估显示,2018年至2024年,在中证800公司自主披露的ESG指标中,质量在“高”“较高”两档的占比提升,而“中”“较低”的披露质量指标比例下降。

中国银河证券新发院国际ESG研究中心主任马宗明在接受证券时报记者采访时表示,高质量信披是上市公司内在价值的外在呈现,能使市场更易识别公司价值,助力市值管理。具体而言,高质量信披能够增强投资者和市场的信心,帮助公司吸引更多合作方与投资人,拓展业务机会,推动公司竞争力提升。同时,它还能助力上市公司识别各类风险,构建全面的风险评估体系,保障公司稳健发展。

记者观察:市值管理从实践探索,向制度化规范化进阶

在中国证监会2024年11月15日发布《上市公司监管指引第10号——市值管理》后,截至2025年1月15日,短短两个月,已有228家A股公司集中确定制定市值管理制度,而在此前两年,该类公司仅10余家左右,这一显著的变化,直观地反映出上市公司市值管理在政策引导下,迅速从多方实践探索阶段步入规范化发展轨道。

行业龙头企业在市值管理规范化浪潮中积极引领。228家公司中,百亿市值以上达151家,占比达66.2%,包括比亚迪、美的集团等17家千亿市值行业巨擘。从公司属性来看,民营企业数量较多,有153家,占比达67.1%;央国企有49家,占比为21.5%,不同属性企业的积极响应,显示出市值管理规范化发展具有广泛的适应性和吸引力。

目前,上述228家公司中已有39家正式披露了市值管理制度,涵盖管理架构、多元举措、风险应对机制及严守合规底线等方面的内容。

从制度内容来看,上市公司正将市值管理纳入公司整体战略规划,通过系统化手段促价值增长。例如美的集团表示,按系统思维、整体推进原则,改善影响市值增长的关键要素。

与此同时,上市公司普遍将价值创造视为市值管理的核心。例如万丰奥威表示,公司将专注主业、稳健经营,通过采取积极开拓市场、提升营运能力、强化成本控制、加大研发力度等具体措施,培育和运用新质生产力,推动经营水平和发展质量提升。

民营企业和央国企在市值管理制度中均强调价值创造、投资者关系管理和合规性,但两者的侧重点不同。央国企受政策导向影响,注重稳定投资者回报预期和优化资源配置提升核心竞争力,如西部矿业表示,公司将积极实施分红计划,合理提高分红率;中信特钢则表示,公司必要时剥离不适产业或资产,优化资源配置,提高公司资产的质量和市场竞争力。民营企业则更灵活地从市场出发,通过科技创新和市场运营提升价值,如云从科技-UW表示,公司合理市值区间与长期发展战略和技术创新紧密相关,将继续专注技术创新与业务拓展。

随着上市公司市值管理的规范化发展不断深入,未来资本市场有望迎来更加健康、有序的发展局面。届时,企业价值将得到更合理的体现,投资者也将获得更多优质的投资选择,资本市场的活力与韧性将进一步增强。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。

校对:刘星莹

非特殊说明,本博所有文章均为博主原创。

如若转载,请注明出处:http://www.mvteam.cn/6431/

共有 0 条评论