伴随DeepSeek等中国新兴科技企业的迅速发展,国际资本正持续买入中国科技资产。受此影响,香港恒生科技指数自1月中旬以来持续震荡上扬,截至3月4日年内已大涨23.90%,领涨全球。同时,A股科创板也表现不俗,尽管近期出现一定调整,但科创综指年内仍有11.65%的涨幅,位列A股主要宽基指数首位(数据来源:wind,统计区间2025.1.1-2025.3.4)。

高盛近期发布的一份报告中指出,对冲基金正加大对亚洲股市的押注意愿,目前已升至2016年以来的最高水平。

与此同时,科技股交易拥挤度上升,行情后续或呈现分化轮动态势。在这样的形势下,投资者该如何把握科技股轮动行情?

海外资金推动中国科技股重估

科创综指年内涨11%

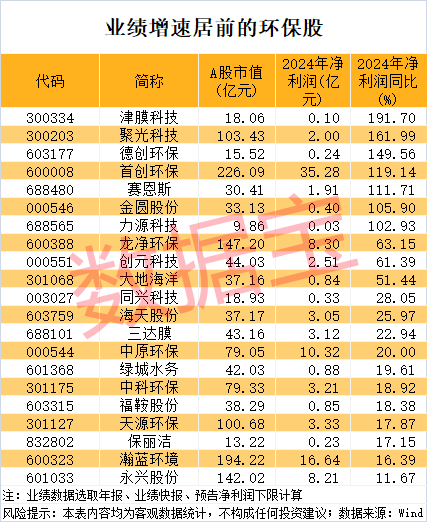

在近期的科技狂潮下,科技创新板块在A股市场处于明显领跑之势。Wind数据显示,A股重要指数中,科创板相关指数今年以来累计涨幅占据榜单前列。

数据来源:wind,截至2025.3.4

哪些资金是推动本轮上涨行情的主力?中金公司研报认为,通过与不同客户和交易平台交流得到的反馈,海外对冲基金等交易型资金流入中国市场,可能是阶段性的主力;海外被动ETF资金流入明显加速。

根据中金公司研报数据,2月12日—2月19日,A股被动资金流入4.3亿美元,前一周被动资金流入同样为4.3亿美元。同期,港股和ADR海外资金整体流入扩大至6.8亿美元。

来源:中金公司研报《中金:外资有多少配置空间?》

高盛最新发布的报告也显示,对冲基金加大了对亚洲股市的押注意愿,目前已升至2016年以来的最高水平。2月14日至20日期间,多头头寸与空头头寸的比率为1.5:1,中国内地和香港占地区资金流入的近一半,日本占总流入资金的23%。

华泰证券研报指出,2024年至今,外资流入中国权益资产经历的阶段是科技重估与海外降息周期的修复期:国内稳增长政策加码提振市场信心,DeepSeek等技术创新带动中国科技股估值重估,叠加海外进入降息周期,美元流动性转松,外资流向出现阶段性拐点。

拥挤度不改行情趋势

科技股或仍是2025年A股主线

科技行情上涨多日,双创指数的交易拥挤度已经逼近历史高位,部分投资者担心短期情绪如果回落,行情可能大幅分化。

但也有机构认为,对“拥挤度”判断不应“刻舟求剑”。天风证券表示,当前市场较为关注的TMT板块拥挤度较高指的是绝对拥挤度,但相对拥挤度水平(TMT板块换手率与全A换手率比值)并不高,原因是今年大盘整体资金情绪更高。

中泰证券研报提到,A股科技股指数交易拥挤度已达到历史较高值,双创指数成交占比37%,已接近历史最高值41%(2024第四季度),但仍显著低于纳斯达克(63%)、恒生科技(51%)两大市场的历史极值水平。

交易层面,中信建投证券将本轮DeepSeek行情与2023年Chat GPT行情做类比:第一,TMT指数成交额占比确实触及过热区间,但尚低于2023年高点;且参考2023年,成交额占比高点后,TMT行情并未结束,只是内部分化加剧。

第二,本轮行情斜率虽快于2023年,但涨幅空间和持续性仍不及其一半。

第三,TMT指数PE(TTM)估值水平确实已高于2023年,但考虑到流动性环境、基本面预期的不同,本轮行情对估值容忍度预计能有提升。

东吴证券研报指出,当前仍处于科技成长风格阶段,风格切换的核心变量是美元筑顶,目前由于关税、降息仍有较大的不确定性,美元尚未实质性下行。因此,赔率交易依然占优,科技成长风格将持续演绎。

不少机构仍积极看多A股科技板块。从估值层面看,华泰证券研报指出,技术的扩散以及人类生产力的提升不以少数团体的意志为转移。由于全球AI开源社区和市场经济体系的客观存在,政策制定者主观期待的技术封锁目标或难以实现。2023年以来中美科技板块估值显著分化,当前纳指PE_TTM处于过去10年的89%分位数,为恒生科技指数PE_TTM的2.4倍,中美科技股价差有望收敛。

把握科技行情关注科创综指:

2020年以来大幅跑赢沪深300、科创50

下一阶段,科技股行情有望延续,但也有一些变化,最显著的变化是科技股内部的分化。

科技板块的交易状态已经较为拥挤,同时,投资者关注可能发生的轮动,其中就包括科技板块内部是否会进行高切低。

东吴证券总结到,市场发生多空轮动和风格轮动的概率偏低,意味着接下来较长时间可能都将维持科技成长风格内部轮动的交易特征。

当前风格内部的行业轮动趋势将更多偏向落地进展、事件催化,以及衍生产业链交易。此外,科技成长风格可能阶段性从AI大类板块,轮动到新能源、自主可控、空天信息、数据要素等方向,具体轮动催化可能是行业政策、基本面预期变化、行业事件催化。

华泰证券指出,当前国内股市局部拥挤+海外变数多+临近业绩期,叠加特朗普政府投资政策影响发酵,市场波动预计略有提升,但市场仍将表现出较强的韧性,明显调整是机会。

面对这样的行情,投资者该如何把握重要投资机遇?答案或许是选择一个既有弹性又比较有表征性,既聚焦硬科技,又包含均衡多元细分领域的指数——科创综指。

首先,从板块维度看,2025年科创板行情值得期待。作为更专注于硬科技领域的板块,科创板科创属性强,研发投入高,契合新质生产力战略。虽然科创板整体2024年前三季度营收同比微增0.20%,但是研发投入总额达到1040亿,同比增长7%,同期归母净利润为429亿,研发投入达到同期归母净利润的两倍多。科创板走势与公司成长性大幅背离,对标纳斯达克行情,后续成长空间十分广阔。

此外,科创板流动性推升行情,筹码结构好,流动性好,月成交量及换手率突破历史峰值,有上升动力。

再从具体指数看,上证科创板综合指数囊括科创板中符合条件的全部上市公司,市值覆盖度接近97%,包含大、中、小盘各种类型证券,堪称科创板“全能选手”,利于捕捉轮动行情。

对比而言,科创综指的行业分布较为均衡,分散了单一行业风险。科创50指数的行业更加集中,65%的权重分布在电子行业。

从历史业绩表现来看,基日以来(2019年12月31日),科创综指长期跑赢沪深300,基本走势与科创50相似,大部分时段弹性相较科创50更大,大部分时段跑赢沪深300与科创50指数。

Wind数据显示,截至3月4日,自2019年底以来,科创综指累计涨幅24.91%,跑赢沪深300指数29个百分点,跑赢科创50指数17个百分点。

而从3月5日起,9只跟踪科创综指的首批科创综指ETF迎来集体上市。据了解,科创综指ETF天弘(代码:589860)一键打包科创板优质企业,涵盖半导体、新能源、生物医药等高成长赛道,助力投资者把握科技红利。

如果看好中国科技创新的未来,正在寻找一只可以分散风险,具有长期投资价值但又聚焦硬核科技的基金,不妨加自选,长线关注科创综指ETF天弘(代码:589860)。

风险提示:观点仅供参考,不代表投资建议。市场有风险,投资需谨慎。指数基金存在跟踪误差。基金公司管理的其他基金产品历史业绩不代表任何产品未来业绩表现。科创综指2020年、2021年、2022年、2023年、2024年年度涨跌幅分别为47.13%、 11.02%、 -26.73%、 -7.66%和1.23%,数据来源于wind。未来的投资可能会在截然不同的经济状况下进行,经济状况的任何差异均可能会对投资结果、投资组合及基金经理的决策产生重大影响。投资者投资基金前应认真阅读《基金合同》、《招募说明书》、《风险揭示书》等法律文件,在全面了解产品情况、费率结构、各销售渠道收费标准及听取销售机构适当性意见的基础上,选择适合自身风险承受能力和投资目标的投资品种进行投资。(CIS)

非特殊说明,本博所有文章均为博主原创。

如若转载,请注明出处:http://www.mvteam.cn/9785/

共有 0 条评论